谷歌市值VS亚马逊市值

2024-05-31 【 字体:大 中 小 】

(原标题:谷歌市值VS亚马逊市值)

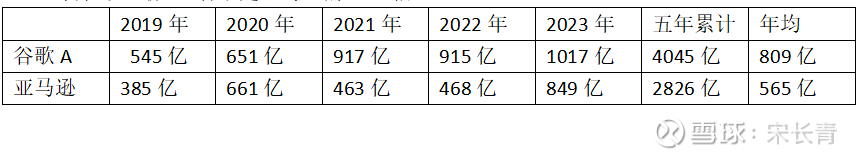

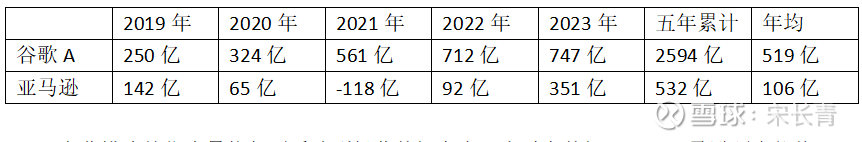

$谷歌A(GOOGL)$ $亚马逊(AMZN)$ 不看不知道,一看吓一跳,亚马逊的市值追上了谷歌(1.8万亿),我这人最爱打抱不平, 亚马逊何德何能,吭哧一年才赚几个钱, 市值敢和谷歌齐平,无论是经营数据还是商业模式或者是技术深度, 谷歌都完胜亚马逊啊, 市场瞎眼了。

我们先来看一下数据, 从年利润,经营性现金流,自由现金流三方面看,

1. 年净利润, 谷歌是亚马逊的3倍左右

2. 经营性现金流, 谷歌是亚马逊的1.43倍

3. 自由现金流,谷歌是亚马逊的5倍左右,

商业模式的优劣最终都要反映到经营数据上来,由以上数据可见,亚马逊顶多能值0.7个谷歌,甚至1/3个谷歌,1/5个谷歌。亚马逊是长期被高估的典型, 很奇怪的是美国资本市场某些时候某些方面可以长期无效,亚马逊的对手也被高估,如COSTCO(代码COST)的市盈率高达49倍,沃尔玛的市盈率高达28倍,这行业可是零售业啊,很苦逼, 利润微薄,必须长年战战兢兢,货品定价稍微高一点,消费者就转去别家消费了, 不仅要费心挽留消费者,还要费心挽留供应商, 例如最近在SHEIN, TEMU等的冲击下, 亚马逊已经调低了某些品类的扣点,电商业务还是劳动力密集型的,亚马逊全球一百多万员工,固定开支吓人,经济稍有不景气, 很容易发生亏损,亚马逊的PRIME会员费,脑残分析师很喜欢这个数据, 其实没啥好吹的,亚马逊为每个PRIME会员要提供的服务与所收的会员费相比,是亏本的,会员越多,亚马逊亏得越多,亚马逊近几年增速最猛的广告业务,其实是依附于电商的,入住的商家不是傻子, 人家算总账,如果站内广告费加平台扣点等总费用太高导致不赚钱就会离开平台。亚马逊最引以为傲的利润最丰厚的是云业务(AWS),年赚200多亿,也已经减速了, 去年营收的增长已经降到了13%,过一两年增速很可能滑落到个位数,云业务其实是重资产类型,服务器资本支出大,侵蚀自由现金流。 综上,亚马逊的电商业务是劳动力密集型,利润微薄,线上线下竞争对手多,不稳定性高, 云业务是重资产的,也已经减速了,整个公司不值得资本市场给予自由现金流180倍的估值(按2023年的自由现金流算也有50多倍)。另一方面,资本市场对我们的数字广告业务太苛刻,是市场瞎眼了,谷歌和META, 都不到25倍的PE(以核心盈利计, META 要刨除元宇宙的亏损), 谷歌的搜索业务多年占据90%的市场(CHATGPT运行一年多,没能撼动谷歌分毫),油管是用户数最多的视频应用,是中短视频应用里用户时长最长的, 谷歌的安卓系统可以抽取谷歌税,以上三个现金牛利润丰厚,护城河深,不是亚马逊能比的,谷歌也有云,增速高,还有谷歌地图和谷歌邮箱业务,最后, 论技术深度,谷歌是AI领域先行者,目前AI三大玩家之一(另两个是微软+OPEN AI, 以及META),亚马逊的技术沉淀差远了吧。

所以, 经营业绩,商业模式,技术深度,三个方面谷歌都远胜亚马逊,二者市值一样的话,要不就是谷歌低估了,要不就是亚马逊高估了,我认为谷歌略微低估,市值2万亿都合理,亚马逊严重高估,市值低于8000亿稍微合理。

$Meta(META)$ #市场有效性理论#

猜你喜欢

没有对比就没有伤害!共享单车调价,有人涨价有人降,广州打工人该怎么办

3272

3272

2月29日基金净值:鹏华弘泽混合A最新净值15028,涨234%

6961

6961

3月4日基金净值:上证综指ETF最新净值0744,涨027%

4552

4552

宸展光电(003019SZ):已在泰国建立海外工厂 实现了全球制造

9389

9389

我为广东乡村颜值“上分”!这群大学生画出“最靓风景线”

4862

4862

股票配资十倍 ,国药在天竺综合保税区完成罕见病药品首批备货

2748

2748

郑州机场节前单日旅客“吞吐”量突破9万人次

3222

3222

在经验现实与艺术现实之间打通脉络

8897

8897

解锁新场景!南沙暑期累计接待游客突破千万

7854

7854

中国证券集体诉讼和解第一案赔偿款发放完毕

2652

2652

易配资:撬动财富杠杆的风险与机遇

专业的股票配资官网:撬动财富的杠杆,风险与机遇并存

温州期货配资:高风险高收益的双刃剑?

正规股票配资:撬动财富梦想,稳健投资致富

炒股配资最安全平台:如何选择可靠的杠杆投资伙伴?

配资app靠谱吗?谨慎选择,稳健投资!

股票配资入门平台:你的财富增值加速器?

正规配资平台:玩转股市,安全第一!

股票操盘时间:抓住市场脉搏,成为高效交易者

中信资本杠杆炒股怎么样?